{{cell.content}}

多位高管相继被查,并多次领监管罚单。而在这背后,龙江银行盈利能力也在逐步下滑,不良贷款率高于商业银行平均水平。

地处东北黑龙江的龙江银行股份有限公司(以下简称:龙江银行)近期又一高管被查。据业内13日曝光消息,现年53岁的龙江银行党委书记、董事长张建辉近期被带走调查。

值得关注的是,龙江银行近年来已有多位高管被查。高管屡屡被查的同时,龙江银行业务违规问题也频繁出现。同时,龙江银行的经营业绩各项指标均受到违规现象的影响,盈利能力持续下滑,不良水平持续居于高位。

最新披露的半年报业绩数据显示,继去年净利润大幅下滑37%后,今年上半年龙江银行净利润再度下降17.79%,仅为5.32亿元;不良率则进一步上升至2.64%,高于银行业平均水平。针对业绩经营、信贷违规以及不良风险等问题,发现网向龙江银行发去采访提纲,截至发稿前,龙江银行未就相关问题作出合理解释。

多位高管被调查

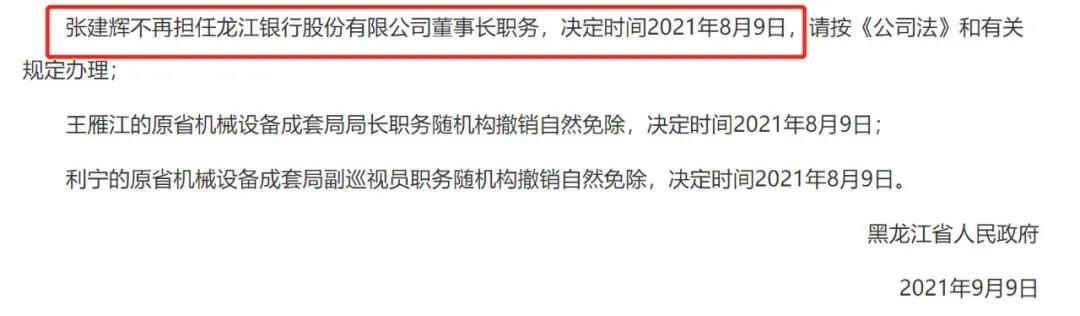

日前,据相关媒体消息,龙江银行党委书记、原董事长张建辉被带走调查。在稍早的9月9日,黑龙江省政府发布的免职决定显示,张建辉不再担任龙江银行董事长职务,决定时间是2021年8月9日。

公开资料显示,张建辉1968年5月生,现年53岁,曾任财政部农业司副司长级干部,黑龙江省财政厅副厅长,2010年8月升任黑龙江省政府副秘书长(正厅级)。2013年,张建辉调任龙江银行,出任该行党委书记、董事长。2020年龙江银行年报披露,张建辉负责龙江银行党委全面工作,主持董事会工作,分管党委组织部(人力资源部)、审计部和机关纪委。

对于龙江银行来说,张建辉并不是第一位被查的高管。2020年9月,龙江银行原党委副书记、行长关喜华涉嫌严重违纪违法,接受纪律审查和监察调查。同年12月1日,据中央纪委国家监委和黑龙江省纪委监委消息,关喜华因行为严重违纪违法,涉嫌贪污犯罪、受贿犯罪。根据相关规定,决定给予其开除党籍处分;将其涉嫌犯罪问题移送检察机关依法审查起诉,所涉财物随案移送。

追溯至2015年7月,据黑龙江省纪委消息,龙江银行副行长王贵彬(副厅级)因涉嫌严重违纪,接受组织调查。

2014年9月,龙江银行原党委副书记、监事长杨进先(正厅级)被调查,后被开除党籍。后经查,其因严重违纪违法、受贿贪污问题涉嫌犯罪,被开除党籍并移送司法机关依法处理。据悉,在龙江银行成立之初杨进先便担任了董事长一职。他也是龙江银行首任党委书记、董事长,张建辉正是他的继任者。

更早还有龙江银行的原副行长、党委委员杨宝仁因经济问题被判处有期徒刑15年。

业务违规多次收监管罚单

多位高管违法违纪被查的同时,龙江银行的业务经营涉嫌异地违规贷款。此前6月份媒体曝光,地处宁波、贵阳、广东等地的多位用户在应聘外卖骑手时,被引至第三方平台申请分期购车贷款,并落入高额还款陷阱,而背后的放款银行均为龙江银行。另外,还有用户通过龙江银行合作方“新橙优品”“拍拍贷”等平台申请贷款,却被收取高额服务费。这令人生疑,毕竟对于地方银行互联网异地放贷,监管的约束越来越严格,新禁令也日益逼近,而龙江银行更是未向借款者明示借款合同、利率等信息,此番游走在“红线”边缘的展业方式风险不小。

据了解,9月16日不少外卖骑手表示,目前依旧在偿还从龙江银行所贷剩余欠款的余额,始终未收到龙江银行方面出具的任何解决方案。

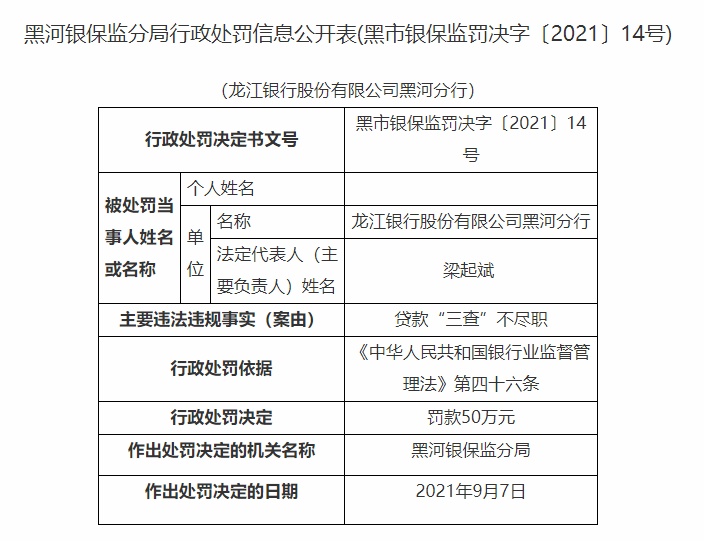

涉嫌异地违规贷款外,龙江银行合规经营遭遇挑战,9月14日,中国银保监会官网一连对龙江银行黑河分行发出8张罚单,主要缘由是贷款“三查”不尽职,龙江银行黑河分行罚款50万元;刘力、付建东、朱红达、冯莉、吕尚霖、王子由、李正超对贷款“三查”不尽职负有责任,给予7位责任人警告处分。

今年8月,龙江银行漠河支行因贷后管理不到位被罚25万元,两名责任人被警告。7月,该行黑河北安支行因贷款“三查”不到位连收8张罚单,被罚款人民币40万元,另外,7人因对上述违规行为负直接责任均受到处罚。同月,该行绥化黄河路支行因“未承担贷款业务产生的押品评估费用”被罚25万元。 6月,该行七台河太白支行因“员工私刻印章实施诈骗,内控管理不到位,违反审慎经营规则”被罚30万元。

据不完全统计,自2020年以来,龙江银行以及下属分支机构合计收到14张银保监会系统开出的罚单,合计罚款金额超660万元。

另外,龙江银行的消费者服务投诉居高不下。据黑龙江银保监局公布的2021年上半年黑龙江省银行保险消费投诉情况,涉及龙江银行的投诉151件,投诉量居省内第三名。从投诉率的角度看,龙江银行平均每百营业网点投诉量59.23件,居省内第三名,较一季度大幅上升;龙江银行平均每百亿元存款投诉量则高达6.59件,投诉反映的突出问题主要是贷款类纠纷、银行卡储蓄业务纠纷和信用卡纠纷。

净利再度下滑18% 不良率升至2.64%高位

公开信息显示,龙江银行是经中国银行业监督管理委员会于2009年11月27日批准,新设合并原齐齐哈尔市商业银行、牡丹江市商业银行、大庆市商业银行和七台河市城市信用社而设立的股份有限公司。

9月15日,处于焦点中的龙江银行披露了上半年部分财务指标,数据显示,截至6月末,该行(仅母行口径)总资产为2765.66亿元,较去年末增长5.57%;不良率为2.64%,较去年末增加0.45个百分点;关注类贷款余额为116.69亿元,占比为9.56%,继续保持高位;核心一级资本充足率为9.42%。

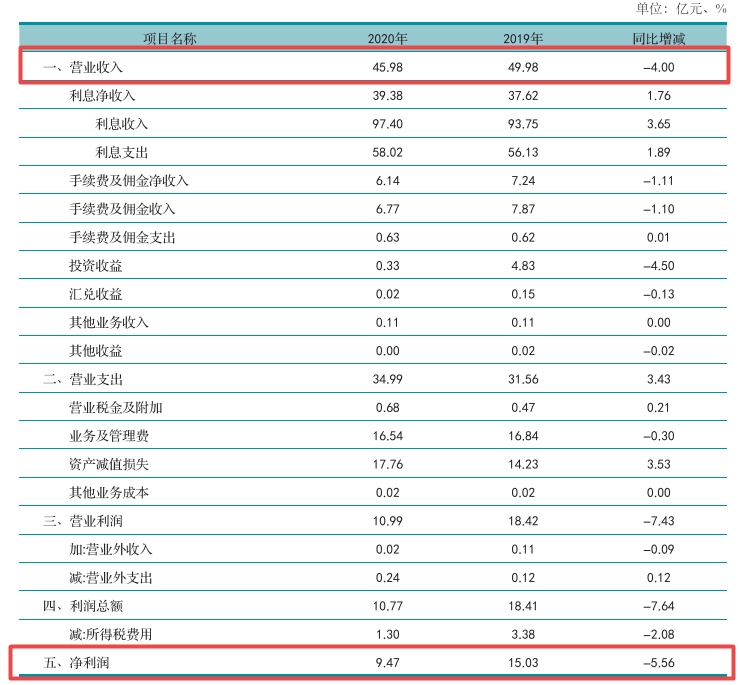

业绩方面,今年上半年龙江银行净利润继续负增长,为5.32亿元,相较去年同期的6.47亿元下降17.79%;值得关注的是,2020年,龙江银行的营业收入、净利润双双下滑,资产质量进一步恶化。该行年报显示,截至2020年末,龙江银行总资产2619.75亿元,全年实现营业收入45.98亿元,同比下降8.00%;净利润9.47亿元,同比下降36.99%。 而2018年和2019年,该行分别实现净利润16.18亿元、15.03亿元,净利和盈利能力逐步下降。

(图源:龙江银行2020年年报)

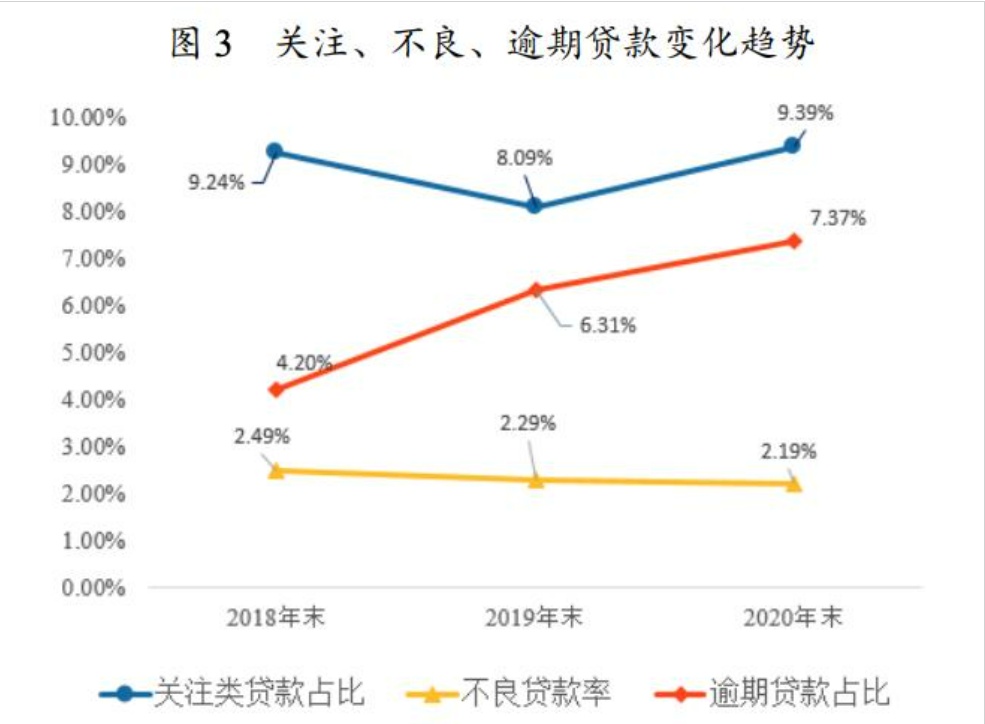

在资产质量方面,截至2020年末,龙江银行不良贷款余额24.23亿元,较年初增加3.92亿元;不良贷款率2.19%,较上年末增加0.14个百分点,明显高于同期商业银行1.84%的平均水平;需注意的是,龙江银行的不良贷款率近几年一直位于2%以上,联合资信评级报告显示,2018年和2019年,龙江银行不良贷款率分别为2.49%、2.29%。 与此同时,龙江银行逾期贷款占比也一直上升,2018年末-2020年末分别为4.20%、6.31%、7.37%。

(图源:联合资信评级报告)

值得一提的是,在监管部门不断督促银行夯实资产分类的同时,龙江银行仍有逾期90天以上贷款未纳入不良贷款。截至2020年末,该行逾期90天以上贷款与不良贷款的比重为219.43%,远高于全国银行业76%的水平。联合资信在评级报告中指出,主要涉及海航集团贷款近20亿元、东旭光电贷款约8亿元,相关贷款按照债委会要求五级分类未下调,分别已计提减值准备约8亿元、4.24亿元。

联合资信还提醒,截至6月末,龙江银行对包商银行同业款项已计提减值准备2.13亿元,对西藏金租拆放同业款项已计提减值准备1.5亿元,需关注这些债务偿还状况对该行资产质量的影响。

(发现网记者 罗雪峰 研究员 周子章)

特别声明:本文为人民日报新媒体平台“人民号”作者上传并发布,仅代表作者观点。人民日报提供信息发布平台。

写下你的评论

{{cell.content}}

{{item.content}}

{{item.content}}